こんにちは!カブボーイです。

投資の種類の中で今回は、「国債」について詳しく仕組みや始めるにあたってのポイントやメリット、デメリット、注意する点などを知っていただけたらと思います。

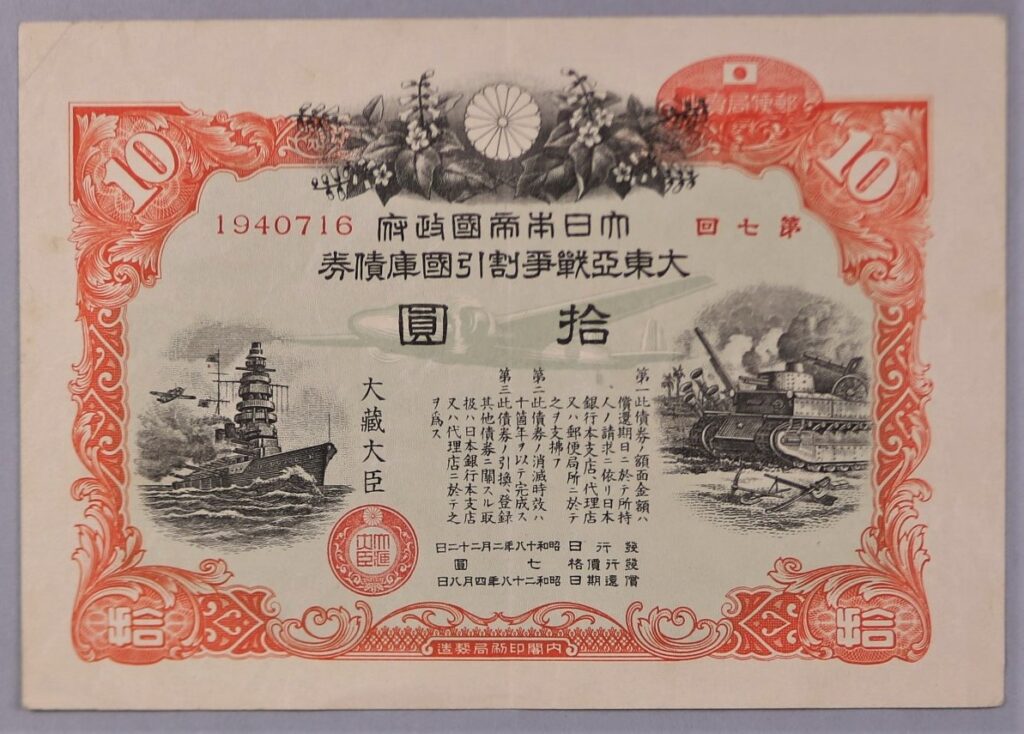

国債とは

国債とは国が発行する「国庫債券」の略になります。

国が資金を調達するための手段の一つです。

国債を購入すると設定された金利を半年ごとに受け取ることができます。

国債には満期があり、その満期になると初めの元本が償還されるようになっています。

利付国債がこの半年に1回(年2回)の利子が支払わらる国債になります。

今回は個人向けの国債について少し見ていきましょう。

言葉の通り、個人向け国債とは個人投資家のみ購入することが可能な国債です。

個人投資家とは別に機関投資家がいますが、機関投資家が購入する他の国債には、満期まで保有する必要があります。

ですが個人向け国債には途中で解約ができる仕組みがあります。

個人向け国債の期間には3,5,10年の期間があります。

3,5年の設定は固定金利、10年は変動金利となっており

上限は特に決められておらず購入の単位は最低1万円から1万円単位となっています。

それではメリットとデメリットを見ていきましょう。

【メリット】

まず挙げられるのは安全性が高いということです。

発行元が国であるため、国の信用が高いほど、破綻のリスクも低くなるためです。

銀行に預金していると保証が決まっていたり、利息の制限などを考慮すると

安全性が高い国債は安全性が高いものだといえます。

また銀行よりも定期預金金利が高いことが挙げられます。

個人向け国債の下限金利は0.05%となっているので

0.01%などある銀行の定期預金よりも高い金利で運用できることがわかります。

他にも1万円からという少額での投資ができ、少ない資金からでも始めることが可能です。

【デメリット】

毎月発行はされますが、いつでも購入ができるというわけではなく募集される期間がありその期間内に金融機関などで購入の申し込みを行います。

これは定期的なものでなく、種類によって違うので発行スケジュールを確認しておかないといけません。

またすぐに換金ができないことが挙げられます。

銀行の定期預金などは比較的短い期間からの設定が可能ですが、個人向け国債は最低1年間は途中解約ができません。

途中で解約すると中途換金調整額という形で計算されるので利子が少額の可能性もあります。

他には国の信用の部分です。もし国が破綻すれば国債の価値はなくなります。企業などが破綻、倒産するリスクと比べると低いといえるかもしれません。

ですが必ずその可能性は0ではないと言えます。

それではメリット、デメリットがわかったところで実際にどのようにして国債を購入するのかをみてみましょう。

・購入方法について

・購入の前に

金融機関での取り扱いですが、全金融機関で取り扱いがあるわけではありません。

基本的には金融機関で手数料等は変わりはありません。

ですが一部では口座の管理手数料がかかるので事前に確認が必要です。

・口座開設

購入するには金融機関の口座が必要になります。

ご自身が所持している口座で購入が可能かどうかも確認し、運用しやすい方法で行うのがよいでしょう。

・国債の申し込み

窓口で購入代金、本人確認書類、印鑑などの提出が必要です。

ネット証券の場合はネット上で手続きを行えます。

最後に国債を保有する際の注意点としては、できるだけ満期まで保有することです。

途中解約をすることで元本は保証されても、利子があまりつかないことがあります。

必要でない場合は保有することをお勧めします。

大切なのは、自分自身の目的を明確にする。

目的を明確にすることで満期になった場合に何に使うのかを考え、固定金利か変動金利かを選択するとよいでしょう。

固定の場合であれば満期の場合の金額を先に計算できるので、余裕のある計画を立てることが可能といえるでしょう。

具体的な予定や目的が定まってないのであれば、変動金利を選択してもよいかもしれません。

以上が国債を始める際に抑えておく点になります。

メリット、デメリットを理解し、より良い投資ライフになればと思います。

投資が国債だけではないので、自分にあったものを見つけることが一番だと思います。

これから他の種類についても投稿していきたいと思います。

※投資は自己責任の為、当該投資における利益・損失における責任は全て本人の元にあるものとし、最終的な決定はご自身の判断(自己責任)でお願い致します。